Regulatory News:

Ce communiqué de presse contient des éléments multimédias. Voir le communiqué complet ici : https://www.businesswire.com/news/home/20230216005667/fr/

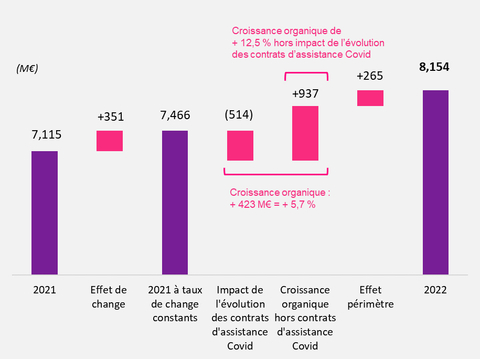

Analyse de la croissance du chiffre d’affaires sur l’année 2022 (Graphique: Teleperformance)

Le conseil d’administration du groupe Teleperformance (Paris:TEP), un leader mondial des services aux entreprises en solutions digitales intégrées externalisées, s’est réuni ce jour et a examiné les comptes consolidés et sociaux pour l’exercice 2022. Le groupe annonce aujourd’hui ses résultats annuels.

Croissance solide et rentabilité record

-

Chiffre d’affaires (CA) : 8 154 millions d’euros

+ 14,6 % à données publiées

+ 12,5 % à données comparables (hors impact de l’évolution des contrats d’assistance Covid)(1)

+ 5,7 % à données comparables(2)

- EBITA courant : + 17,8 % à 1 262 millions d’euros (taux de marge sur CA de 15,5 %, + 40 pb)

- Résultat net pdg : + 15,8 % à 645 millions d’euros

- Dividende par action : + 16,7 % à 3,85 € (3)

- Cash-flow net disponible : + 6,3 % à 703 millions d’euros

Acquisition de PSG Global Solutions

- Un leader des solutions digitales dans le domaine de l’externalisation des processus de recrutement aux États-Unis

- Renforcement du leadership du groupe sur ses métiers dans le secteur de la santé aux États-Unis

- Renforcement des processus digitaux de recrutement du groupe : un avantage concurrentiel significatif dans le contexte de rareté actuelle des ressources

Un fort engagement RSE dans la durée et réaffirmé en 2022

- Avec plus de 410 000 collaborateurs, développement d’une organisation hybride performante et responsable, alliant télétravail et solutions sur site : le groupe compte environ 50 % de ses effectifs en télétravail

- Classé dans le Top 25 mondial des meilleurs employeurs par le magazine Fortune (11ème place) en partenariat avec Great Place to Work® – Certification Best Employer obtenue dans 64 pays couvrant plus de 97 % des effectifs du groupe

- Réussite du plan d’actions et de communication d’envergure pour répondre aux polémiques infondées parues au 2nd semestre sur les pratiques ESG du groupe dans les activités de modération de contenu aux États-Unis et en Colombie

- Signature d’un accord mondial avec l’UNI reflétant une volonté concertée de progrès dans le domaine de l’environnement de travail

Perspectives 2023

- Croissance du chiffre d’affaires d’environ + 10 % à données comparables (hors impact de l’évolution des contrats d’assistance Covid)

- Croissance du chiffre d’affaires supérieure à + 7 % à données comparables(2)

- Marge d’EBITA courant sur chiffre d’affaires en hausse de + 20 pb pour atteindre 15,7 %

- Poursuite des acquisitions ciblées, créatrices de valeur et visant à renforcer les activités à forte valeur ajoutée

En avance sur ses objectifs financiers 2025 qui sont reconfirmés

- Chiffre d’affaires supérieur à 10 milliards d’euros à périmètre constant

- Taux de marge d’EBITA sur chiffre d’affaires de l’ordre de 16 %

(1) À périmètre et changes constants hors impact de l’évolution des contrats d’assistance Covid (2) À périmètre et changes constants (3) Soumis à l’approbation des actionnaires à la prochaine assemblée générale du 13 avril 2023. Le détachement du coupon interviendrait le 21 avril 2023 pour une mise en paiement le 25 avril 2023

Chiffres clés

|

En millions d’euros |

2022 |

2021 |

Variation |

|

|

€1=US$ 1,05 |

€1=US$ 1,18 |

|

|

Chiffre d’affaires |

8 154 |

7 115 |

+ 14,6 % |

|

À données comparables À données comparables hors impact des contrats d’assistance Covid |

|

+ 5,7 %

+ 12,5 % |

|

|

EBITDA courant |

1 750 |

1 478 |

+ 18,4 % |

|

% CA |

21,5 % |

20,7 % |

|

|

EBITA courant |

1 262 |

1 071 |

+ 17,8 % |

|

% CA |

15,5 % |

15,1 % |

|

|

Résultat opérationnel (EBIT) |

994 |

869 |

+ 14,4 % |

|

Résultat net – Part du groupe |

645 |

557 |

+ 15,8 % |

|

Résultat net dilué par action (euros) |

10,80 |

9,36 |

+ 15,4 % |

|

Dividende par action (euros) |

3,85* |

3,30 |

+ 16,7 % |

|

Cash-flow net disponible |

703 |

661 |

+ 6,3 % |

* Soumis à l’approbation des actionnaires à la prochaine assemblée générale du 13 avril 2023

Daniel Julien, président-directeur général du groupe Teleperformance, a déclaré : « 2022 a été une année pleine de défis pour le groupe, mais aussi et surtout une année de succès et de croissance solide. Le chiffre d’affaires a progressé de près de + 15 % pour dépasser largement le cap des 8 milliards d’euros en 2022. La croissance organique récurrente s’est élevée à + 12,5 %* et la marge opérationnelle s’est améliorée de + 40 points de base, en ligne avec les objectifs revus à la hausse en fin d’année. Teleperformance a de nouveau enregistré un résultat net en croissance soutenue de + 16 %. Dans un environnement économique et géopolitique incertain, cette performance solide reflète l’attractivité et la résilience de notre modèle économique. Il s’appuie sur notre positionnement de partenaire global privilégié de nombreux acteurs clefs de l’économie numérique et de grands groupes dans leur transformation digitale dans des secteurs clients très variés, ainsi que des administrations du monde entier.

L’année a été également marquée par l’acquisition de PSG Global Solutions, un leader des solutions digitales dans le domaine de l’externalisation des processus de recrutement aux États-Unis. Cette acquisition s’inscrit parfaitement dans notre stratégie de développement « TP Cube ». Elle nous permet de continuer à renforcer notre leadership sur nos métiers dans le secteur de la santé aux États-Unis, ainsi que nos processus digitaux de recrutement. Cela représente un avantage concurrentiel significatif dans le contexte de rareté actuelle des ressources humaines et d’évolution des modes de recrutement.

La croissance du groupe est non seulement soutenue mais aussi responsable. Avec plus de 410 000 collaborateurs dans 91 pays, dont aujourd’hui la moitié en télétravail, le bien-être au travail et la poursuite du développement des meilleures pratiques ESG sont les priorités absolues pour Teleperformance. Cet engagement a été distingué par notre classement cette année dans le Top 25 mondial (11ème place sur plus de 10 000 sociétés) des meilleurs employeurs, élaboré par le magazine Fortune en partenariat avec Great Place to Work®.

Nous avons donc pris très au sérieux les polémiques répétées et infondées parues dans les médias et sur les réseaux sociaux sur nos pratiques ESG, qui ont provoqué la chute brutale de notre valorisation boursière le 10 novembre dernier. Nous avons rapidement mis en place un plan d’actions et de communication afin de rétablir la confiance de l’ensemble de la communauté financière, notamment :

- l’annonce d’un programme de rachat d’actions du groupe d’un montant de 150 millions d’euros dès le 11 novembre pour protéger nos actionnaires,

- aux États-Unis, le lancement d’un audit externe réalisé par un cabinet de renommée mondiale confirmant qu’il n’y avait eu aucun manquement légal ou éthique dans nos activités de modération,

- en Colombie : l’organisation de nombreuses rencontres constructives entre Teleperformance et le gouvernement colombien et la réalisation d’un audit externe confiée à Bureau Veritas qui a permis au groupe d’obtenir la certification indépendante ISO 26000 dans le domaine de la RSE,

- le retrait du segment le plus offensant de notre activité de modération de contenu (Trust & Safety) pour réduire le risque de perception lié à ces activités,

- la signature d’un accord mondial avec la fédération de syndicats UNI Global Union.

Le plan d’action s’est poursuivi en ce début d’année avec l’organisation de journées portes ouvertes (TP Open Doors) les 17 et 24 janvier destinées aux investisseurs et aux analystes dans six pays sur quatre continents. Cette initiative inédite de « transparence » de grande ampleur a permis aux investisseurs de se faire leur propre conviction en ayant « vu et touché » la réalité sur le terrain.

Fin janvier 2023, la reconnaissance par le Point de Contact National de l’OCDE pour l’application des recommandations est venue clore définitivement la procédure ouverte en soulignant la bonne application par le groupe de son devoir de diligence.

Le groupe a, par ailleurs, publié le 1er février les résultats d’une enquête indépendante menée par le cabinet de conseil en organisation Korn Ferry au niveau mondial auprès des employés du groupe travaillant dans la modération de contenu ; ils sont très satisfaisants et placent Teleperformance à un très bon niveau par rapport à un échantillon de 600 sociétés dans le domaine du bien-être des collaborateurs.

Enfin, un audit des employés et des processus de ses activités de modération de contenu a été mené dans six pays par Bureau Veritas, leader mondial dans le domaine des tests, de l’inspection et de la certification. Les résultats de cet examen publiés le 13 février 2023 ont montré que les pratiques du groupe étaient parfaitement conformes aux lignes directrices de la norme internationale ISO 26000 dans le domaine de la responsabilité sociale.

En 2023, Teleperformance continuera de développer ses activités à un bon rythme et d’accroître ses marges. Le groupe vise sur l’année une croissance organique récurrente d’environ + 10,0 %* et une progression de sa marge de 20 points de base. En avance sur notre trajectoire, nous confirmons nos objectifs financiers 2025, soit au moins 10 milliards d’euros de chiffre d’affaires hors acquisitions et 16 % de marge d’EBITA. »

* hors impact de l’évolution des contrats d’assistance Covid

—————————-

ACTIVITÉ 2022

Chiffre d’affaires consolidé

Le chiffre d’affaires de l’année 2022 s’est élevé à 8 154 millions d’euros, soit une progression de + 5,7 % à données comparables (à devises et périmètre constants) et de + 14,6 % à données publiées par rapport à la même période de l’année dernière. L’effet de change est favorable (+ 351 millions d’euros), dû principalement à l’appréciation du dollar US par rapport à l’euro. L’effet périmètre positif (+ 265 millions d’euros) est lié à la consolidation dans les comptes du groupe de Health Advocate depuis le 1er juillet 2021, de Senture depuis le 1er janvier 2022 et de PSG Global Solutions depuis le 1er novembre 2022.

La croissance organique enregistrée au cours de l’année 2022 a été particulièrement soutenue au regard de l’impact de la baisse de contribution des contrats d’assistance Covid en 2022 par rapport à 2021 (- 514 millions d’euros sur l’année). Retraitée de cet impact non récurrent et attendu, la croissance organique s’établit à + 12,5 %.

Cette performance solide, dans un environnement économique et géopolitique incertain, reflète l’attractivité et la résilience du modèle économique du groupe. Son implantation mondiale et l’attractivité de ses solutions intégrées lui permettent de se positionner comme un partenaire privilégié de nombreux acteurs clefs de l’économie numérique et de grands groupes engagés dans leur transformation digitale dans des secteurs clients très variés.

Les activités « services spécialisés » affichent également une progression soutenue, portée par la poursuite du redressement marqué des activités de gestion des demandes de visa (TLScontact) et du bon rythme du développement des activités d’interprétariat en ligne (LanguageLine Solutions), notamment au 2nd semestre.

Le chiffre d’affaires du 4ème trimestre 2022 s’est élevé à 2 152 millions d’euros, en progression de + 11,5 %, incluant un effet de change favorable lié principalement à l’appréciation du dollar US par rapport à l’euro et un effet périmètre lié à la consolidation de Senture et de PSG Global Solutions dans les comptes du groupe. La croissance est de + 4,8 % à données comparables par rapport à la même période de l’année dernière. L’impact de l’hyperinflation en Argentine a réduit cette croissance de près de 100 points de base sur le trimestre. Cette performance est satisfaisante au regard de l’absence de contribution matérielle des « contrats Covid » au 4ème trimestre. Retraitée de cet impact non récurrent, la croissance organique s’établit à + 10,8 %.

Chiffre d’affaires par activité

Préambule : nouvelle présentation de l’organisation par zone géographique

Teleperformance a adopté depuis le 1er octobre 2022 une nouvelle organisation, en phase avec la structure de ses marchés. Cela a conduit à la modification de l’information sectorielle du groupe, présentée par secteurs géographiques. La répartition du chiffre d’affaires par trimestre des exercices 2022 et 2021 selon la nouvelle présentation se trouve en annexe de ce communiqué.

Synthèse des reclassements entre nouvelle et ancienne présentation de l’information sectorielle

|

Ancienne présentation par activité |

Entités supprimées (-) vs. |

Entités rajoutées (+) vs. |

Nouvelle présentation |

|

CORE SERVICES & D.I.B.S.* |

|

|

CORE SERVICES & D.I.B.S.* |

|

Anglophone & Asie-Pacifique |

Royaume-Uni |

Inde |

Amérique du Nord & APAC |

|

|

Afrique du Sud |

|

|

|

|

|

|

|

|

Ibérico-LATAM |

Espagne |

|

LATAM |

|

|

Portugal |

|

|

|

Europe continentale & MEA |

|

Espagne |

Europe & MEA (EMEA) |

|

|

|

Portugal |

|

|

|

|

Royaume-Uni |

|

|

|

|

Afrique du Sud |

|

|

Inde |

Inde |

|

|

|

SERVICES SPÉCIALISÉS |

|

|

SERVICES SPÉCIALISÉS |

|

|

2022 |

2021 |

Variation |

||

|

En millions d’euros |

|

|

À données |

À données |

À données |

|

CORE SERVICES & D.I.B.S.* |

6 989 |

6 295 |

+ 3,8 % |

+ 11,7 % |

+ 11,0 % |

|

Zone Amérique du Nord & Asie-Pacifique |

2 679 |

2 039 |

+ 11,3 % |

+ 11,3 % |

+ 31,3 % |

|

Zone LATAM |

1 653 |

1 358 |

+ 15,4 % |

+ 15,4 % |

+ 21,8 % |

|

Zone Europe & MEA (EMEA) |

2 657 |

2 898 |

– 7,7 % |

+ 10,2 % |

– 8,3 % |

|

SERVICES SPÉCIALISÉS |

1 165 |

820 |

+ 18,6 % |

+ 18,6 % |

+ 42,0 % |

|

TOTAL |

8 154 |

7 115 |

+ 5,7 % |

+ 12,5 % |

+ 14,6 % |

* Digital Integrated Business Services

** Hors impact de l’évolution de la contribution des contrats d’assistance Covid (« contrats Covid »)

- Les activités core services & D.I.B.S. (Digital Integrated Business Services)

Le chiffre d’affaires de l’année 2022 a atteint 6 989 millions d’euros. À données comparables, la croissance s’est élevée à + 3,8 % par rapport à l’an passé. À données publiées, le chiffre d’affaires a été en croissance de + 11,0 %, en raison principalement de l’appréciation par rapport à l’euro du dollar US et, dans une moindre mesure, de la plupart des autres devises, notamment le real brésilien, la roupie indienne, le peso mexicain. La croissance tient également compte de l’impact de la consolidation de Senture dans les comptes du groupe depuis le 1er janvier 2022.

Hors impact des « contrats Covid », la croissance organique des activités core services & D.I.B.S. s’est élevée à + 11,7 % sur l’année 2022. Cette très bonne dynamique repose notamment sur la solidité et la diversification du portefeuille clients du groupe.

Le chiffre d’affaires des activités core services & D.I.B.S. au 4ème trimestre a atteint 1 829 millions d’euros, en croissance de + 2,8 % à données comparables par rapport à la même période de l’année dernière. Hors impact des « contrats Covid », la croissance organique s’est élevée à + 9,7 %.

- Zone Amérique du Nord & Asie-Pacifique

Le chiffre d’affaires de l’année 2022 s’est élevé à 2 679 millions d’euros, en progression de + 11,3 % à données comparables. À données publiées, la croissance a atteint + 31,3 %, incluant un effet de change favorable lié à l’appréciation par rapport à l’euro du dollar US et, dans une moindre mesure, à celle de la roupie indienne, du dollar canadien et du peso philippin, et un effet périmètre positif lié à la consolidation de Senture dans les comptes du groupe depuis le 1er janvier 2022.

Au 4ème trimestre, le chiffre d’affaires de la zone s’est élevé à 732 millions d’euros, en croissance de + 5,8 % à données comparables. Le ralentissement constaté par rapport aux trimestres précédents s’explique essentiellement par une base de comparaison moins favorable pour les activités domestiques aux États-Unis sur le trimestre (montée en puissance rapide de nouveaux contrats fin 2021) ainsi que par une activité réduite en Chine, affectée par la politique du zéro Covid.

La croissance des activités offshore en Inde et aux Philippines a été le principal moteur de la zone en 2022. Leur progression a été très soutenue tout au long de l’année, notamment dans les secteurs du voyage, de la santé et des services financiers. L’attractivité des solutions offshore repose sur leur capacité à répondre efficacement aux difficultés de recrutement temporaires rencontrées sur le marché du travail domestique aux États-Unis.

Les activités domestiques aux États-Unis ont enregistré des situations contrastées par secteur client. La dynamique satisfaisante du groupe sur ce marché a reposé sur la solidité et la diversification de son portefeuille clients. Les secteurs des médias sociaux, du divertissement en ligne et des services financiers ont notamment progressé à un rythme très élevé.

- Zone LATAM

Sur l’année 2022, le chiffre d’affaires s’est élevé à 1 653 millions d’euros. À données comparables, la croissance s’est établie à + 15,4 % par rapport à la même période de l’an passé. Elle est ressortie à + 21,8 % à données publiées en raison principalement de l’appréciation par rapport à l’euro du dollar US, du real brésilien et du peso mexicain.

Au 4ème trimestre, le chiffre d’affaires s’est élevé à 416 millions d’euros, en progression de + 12,5 % à données comparables. Le ralentissement constaté par rapport aux trimestres précédents s’explique essentiellement par la situation d’hyperinflation en Argentine très défavorable sur ce trimestre.

Cette performance très satisfaisante repose notamment sur le dynamisme des activités du groupe dans les secteurs de la santé, des médias sociaux, du divertissement en ligne et de l’automobile. Par ailleurs, les secteurs des services financiers et du voyage ont progressé à un rythme satisfaisant.

Sur l’année, la croissance a été soutenue dans la plupart des pays de la zone. La progression des activités a notamment été très dynamique au Pérou, en République dominicaine et au Mexique (activités domestiques). Les activités au Nicaragua, au Guatemala et au Honduras, où Teleperformance a récemment ouvert de nouveaux sites, se développent rapidement.

- Zone Europe & MEA (EMEA)

Le chiffre d’affaires de la zone au cours sur l’année 2022 est ressorti à 2 657 millions d’euros, en retrait de – 7,7 % à données comparables par rapport à l’an passé et de – 8,3 % à données publiées. Cette différence s’explique par un effet de change négatif, essentiellement lié à la dépréciation de la livre turque par rapport à l’euro. Le recul du chiffre d’affaires à données comparables s’explique par la forte baisse de la contribution des « contrats Covid » aux Pays-Bas, au Royaume-Uni, en France et en Allemagne. Hors impact des « contrats Covid », la croissance à données comparables s’est élevée à + 10,2 %, en accélération sur le 2nd semestre.

Au 4ème trimestre, le chiffre d’affaires s’est élevé à 681 millions d’euros, en retrait de – 4,9 % à données comparables, en raison de la forte baisse de la contribution des « contrats Covid ». Hors impact des « contrats Covid », la croissance à données comparables s’est élevée à + 11,8 %.

En 2022, le groupe a bénéficié du démarrage de nombreux nouveaux contrats et du dynamisme de l’activité auprès des clients multinationaux, en particulier dans les secteurs de l’automobile, du voyage, du divertissement en ligne et des services financiers.

Les activités multilingues, principales contributrices au chiffre d’affaires de la zone et servant principalement des grands leaders mondiaux de l’économie digitale, ont enregistré une croissance soutenue. C’est notamment le cas des hubs situés au Portugal, en Égypte et en Turquie.

Par ailleurs, au Royaume-Uni, les secteurs banque et assurance et des administrations (hors « contrats Covid ») ont progressé rapidement.

Enfin, le marché germanophone a été tiré par le dynamisme des activités nearshore et la montée en puissance de nouveaux contrats, notamment pour le compte de clients multinationaux dans les secteurs du voyage et de l’automobile.

- Les activités « services spécialisés »

Le chiffre d’affaires de l’année 2022 s’est élevé à 1 165 millions d’euros, en croissance de + 18,6 % à données comparables par rapport à la même période de l’exercice précédent et de + 42,0 % à données publiées. Cette différence entre données comparables et données publiées s’explique par un effet de change favorable lié à l’appréciation du dollar US par rapport à l’euro et par un effet périmètre positif lié à la consolidation de Health Advocate dans les comptes du groupe depuis le 1er juillet 2021 et de PSG Global Solutions depuis le 1er novembre 2022.

Au 4ème trimestre, le chiffre d’affaires a atteint 323 millions d’euros, en progression de + 17,5 % à données comparables, un rythme similaire à celui des trimestres précédents.

Le redressement des volumes de TLScontact s’est poursuivi au 4ème trimestre. La base de comparaison est néanmoins moins favorable que lors des trimestres précédents, le retour des flux de voyageurs ayant surtout eu lieu au 2nd semestre 2021. Le volume d’activité a dépassé son niveau d’avant crise en dépit de la fermeture de la Chine tout au long de l’année 2022. La réouverture du pays décidée récemment par les autorités chinoises devrait soutenir la progression de TLScontact en 2023.

L’accélération de la croissance des activités de LanguageLine Solutions, principal contributeur au chiffre d’affaires des activités « services spécialisés », s’est poursuivie au 4ème trimestre. Le secteur de la santé, qui représente plus de la moitié du chiffre d’affaires de cette activité, a notamment continué d’être très dynamique.

RÉSULTATS 2022

L’EBITDA courant s’est élevé à 1 750 millions d’euros sur l’année 2022, en croissance de + 18,4 % par rapport à la même période l’an passé. Le taux de marge s’élève à 21,5 %, en hausse de 80 points de base.

L’EBITA courant a atteint 1 262 millions d’euros contre 1 071 millions d’euros l’an passé, soit une croissance de + 17,8 %. Le taux de marge s’est élevé à 15,5 % en 2022 contre 15,1 % l’an passé. Cette évolution s’explique principalement par la croissance rapide des activités « services spécialisés », dont la forte marge s’est améliorée, grâce notamment au redressement marqué des volumes de TLScontact. Les marges des activités core services & D.I.B.S. sont restées à un bon niveau malgré l’effet négatif de la forte baisse de la contribution des « contrats Covid ». Par ailleurs, le renforcement du dollar par rapport à l’euro a soutenu la progression des marges avec un effet positif de transaction lié aux activités offshore et de conversion (effet mix).

Résultat opérationnel par activité

ebita courant par activité

|

|

2022 |

2021 |

|

En millions d’euros |

|

|

|

CORE SERVICES & D.I.B.S.* |

890 |

824 |

|

% CA |

12,7 % |

13,1 % |

|

Zone Amérique du Nord & Asie-Pacifique |

330 |

221 |

|

% CA |

12,3 % |

10,8 % |

|

Zone LATAM |

219 |

187 |

|

% CA |

13,3 % |

13,7 % |

|

Zone Europe & MEA (EMEA) |

271 |

350 |

|

% CA |

10,2 % |

12,1 % |

|

Holdings |

70 |

66 |

|

SERVICES SPÉCIALISÉS |

372 |

247 |

|

% CA |

31,9 % |

30,2 % |

|

TOTAL |

1 262 |

1 071 |

|

% CA |

15,5 % |

15,1 % |

* Digital Integrated Business Services

- Les activités core services & D.I.B.S.

L’EBITA courant des activités core services & D.I.B.S. s’est élevé à 890 millions d’euros sur l’année 2022 contre 824 millions d’euros en 2021. La rentabilité s’établit à 12,7 % contre 13,1 % l’an passé. Cette baisse reflète des évolutions contrastées par zones, marquées notamment par l’impact négatif de la baisse de la contribution des « contrats Covid » dans la zone EMEA.

- Zone Amérique du Nord & Asie-Pacifique

L’EBITA courant de la zone Amérique du Nord et Asie-Pacifique s’est élevé à 330 millions d’euros en 2022 contre 221 millions d’euros l’an passé. La rentabilité est en forte progression avec un taux de marge de 12,3 % contre 10,8 % l’an passé. La progression des marges est soutenue principalement par le regain de dynamisme des activités offshore aux Philippines et la forte croissance des activités offshore à haute valeur ajoutée en Inde.

- Zone LATAM

La zone LATAM a enregistré un EBITA courant de 219 millions d’euros en 2022 contre 187 millions d’euros l’an passé. Le taux de marge est ressorti à 13,3 % contre 13,7 % l’an passé. Cette évolution s’explique par le coût de développement lié à l’ouverture et la montée en puissance de nombreux nouveaux sites pour accompagner la croissance rapide des activités, notamment au Pérou et en Colombie.

- Zone Europe & MEA (EMEA)

En 2022, l’EBITA courant de la zone Europe & MEA s’est élevé à 271 millions d’euros contre 350 millions d’euros l’an dernier, soit un taux de marge de 10,2 % contre 12,1 % l’an passé. Le recul de la marge résulte essentiellement de la forte baisse de la contribution des « contrats Covid » qui avait eu un impact très positif sur la marge de la zone en 2021, notamment en France et aux Pays-Bas.

- Les activités « services spécialisés »

L’EBITA courant des activités « services spécialisés » s’est élevé à 372 millions d’euros en 2022 contre 247 millions d’euros en 2021. La rentabilité est en progression, avec un taux de marge de 31,9 % contre 30,2 % l’an passé.

Cette bonne performance reflète principalement le retour des marges opérationnelles de TLScontact à un niveau supérieur à celui atteint avant le début de la crise sanitaire. Cette très bonne performance s’explique par le redressement marqué des volumes de la société, le développement satisfaisant des services annexes premium et le bénéfice des mesures de réduction de coûts mises en place pendant la crise.

Le taux de marge de LanguageLine Solutions demeure élevé, porté par la croissance satisfaisante de l’activité, notamment au 2nd semestre. Il est soutenu par le clair leadership de la société sur le marché nord-américain des solutions d’interprétariat à distance, l’efficience de son modèle d’affaires reposant sur 100 % de ses interprètes en télétravail et des outils technologiques hors pair, le développement réussi de solutions d’interprétariat en vidéo, et une approche commerciale très dynamique.

Autres éléments du compte de résultat

Le résultat opérationnel (EBIT) s’est établi à 994 millions d’euros contre 869 millions d’euros l’an passé. Il inclut :

- l’amortissement des actifs incorporels liés aux acquisitions pour 141 millions d’euros, contre 111 millions d’euros l’an passé ;

- une charge comptable relative aux plans d’actions de performance pour un montant de 113 millions d’euros, contre 87 millions d’euros l’année précédente.

Le résultat financier a fait ressortir une charge nette stable de 93 millions d’euros (contre 94 millions d’euros l’an passé) malgré la hausse des taux d’intérêt au cours de l’année.

La charge d’impôts s’est établie à 256 millions d’euros. Le taux d’imposition apparent moyen du groupe est de 28,5 % contre 28,1 % l’année précédente.

Le résultat net part du groupe s’élève à 645 millions d’euros contre 557 millions d’euros l’an passé, soit une croissance de + 15,8 %. Le résultat net dilué par action s’est élevé à 10,80 euros en 2022, contre 9,36 euros en 2021.

Le conseil d’administration proposera à l’assemblée générale, qui se réunira le 13 avril 2023, de porter le dividende versé au titre de l’exercice 2022 à 3,85 euros par action contre 3,30 euros versé au titre de l’exercice 2021. Le dividende proposé correspond à un taux de distribution de 36 %.

Flux de trésorerie et structure financière

Le cash-flow net disponible après intérêts financiers, impôts et loyers décaissés s’est établi à 703 millions d’euros contre 661 millions d’euros l’an passé, soit une hausse de + 6,3 %.

La variation du BFR du groupe a généré un emploi de 172 millions d’euros en 2022, contre 75 millions d’euros l’an passé. Cette augmentation est en partie non récurrente. Elle est due aux paiements de charges sociales pour 18 millions d’euros décalés à la suite des mesures prises par certains gouvernements dans le cadre de la crise Covid. Elle provient aussi de la fin du recours en 2022 à des sociétés d’intérim résultant des pics d’activité Covid de l’année précédente (75 millions d’euros).

Les investissements opérationnels nets se sont élevés à 297 millions d’euros, soit 3,6 % du chiffre d’affaires, contre 229 millions d’euros en 2021 (3,2 % du chiffre d’affaires). Ce niveau reflète le développement d’un modèle hybride de service sur site et en télétravail partout dans le monde (cf. Développements clés du groupe).

L’endettement net s’est élevé à 2 609 millions d’euros au 31 décembre 2022, niveau quasi stable par rapport au 31 décembre 2021 (2 656 millions d’euros). Le paiement des dividendes s’est élevé à 194 millions d’euros, le financement du programme de rachat d’actions à 146 millions d’euros et l’acquisition de PSG Global Solutions à 304 millions d’euros. Le ratio d’endettement net sur EBITDA ressort ainsi à 1,50x et 1,47x en proforma (hors acquisition de PSG Global Solutions).

La liquidité du groupe s’est améliorée au cours de l’année écoulée à la suite des opérations de refinancement conduites en juin dernier.

DÉVELOPPEMENTS CLÉS DU GROUPE EN 2022

- Développement hybride de l’implantation mondiale

Sur l’année 2022, Teleperformance a poursuivi la mise en œuvre de sa stratégie de développement au niveau mondial sur le marché structurellement dynamique de la gestion externalisée de l’expérience client et citoyen, et ce malgré le contexte économique et géopolitique incertain. Le groupe a ouvert plus de 30 nouveaux sites dans le monde, notamment en Europe, Afrique, aux États-Unis, au Pérou et en Colombie, pour près de 12 000 stations de travail.

Le groupe a développé un modèle de service hybride. Il a réorganisé ses sites existants et maintenu son offre de solution de télétravail : environ 50 % des effectifs étaient en télétravail à fin décembre 2022.

- Acquisition de PSG Global Solutions

En octobre 2022, Teleperformance a annoncé l’acquisition de PSG Global Solutions, un leader des solutions digitales dans le domaine de l’externalisation des processus de recrutement (Recruitment Process Outsourcing) aux États-Unis. Avec cette opération, le groupe continue de renforcer ses activités « services spécialisés » à forte valeur ajoutée, son positionnement majeur dans l’environnement dynamique de la santé aux États-Unis, ainsi que son expertise en matière de processus digital de recrutement.

Le montant de cette transaction s’est élevé à 300 millions de dollars US. La société a été consolidée dans les comptes du groupe à partir du 1er novembre 2022.

- Certifications Best Employer : 64 pays certifiés

Pour Teleperformance, le bien-être de ses collaborateurs est une priorité au niveau mondial. Le groupe compte, au 31 décembre 2022, 64 pays certifiés « employeurs de premier plan » par des experts indépendants tels que Great Place to Work. Ces certifications couvrent plus de 97 % des collaborateurs du groupe dans le monde contre 70 % fin 2019 (22 pays certifiés) avant la crise sanitaire.

- Plan d’actions et de communication lancé en novembre 2022 pour répondre aux polémiques ESG dans la presse au cours du 2nd semestre 2022

En novembre 2022, un plan d’actions et de communication a été mis en place afin de rétablir la confiance de l’ensemble de la communauté financière mise à mal par des polémiques répétées et infondées parues dans les médias et sur les réseaux sociaux sur les pratiques ESG du groupe, qui ont provoqué la chute brutale de la valorisation boursière le 10 novembre. Ce plan comprend notamment :

– l’annonce d’un programme de rachat d’actions du groupe d’un montant de 150 millions d’euros dès le 11 novembre pour protéger les actionnaires de Teleperformance,

– aux États-Unis, le lancement d’un audit externe réalisé par un cabinet de renommée mondiale confirmant qu’il n’y a eu aucun manquement légal ou éthique dans les activités de modération de Teleperformance USA,

– en Colombie : l’organisation de nombreuses rencontres constructives entre Teleperformance et le gouvernement colombien et la réalisation d’un audit externe confiée à Bureau Veritas qui a permis au groupe d’obtenir la certification indépendante ISO 26 000 dans le domaine de la RSE,

– le retrait du segment le plus offensant de l’activité de modération de contenu (Trust & Safety) du groupe pour réduire le risque de perception lié à ces activités,

– la signature d’un accord mondial avec la fédération de syndicats UNI Global Union.

Le plan d’actions s’est poursuivi en ce début d’année avec l’organisation de journées portes ouvertes (TP Open Doors) les 17 et 24 janvier destinées aux investisseurs et aux analystes dans six pays sur quatre continents. Cette initiative inédite de « transparence » de grande ampleur a permis aux investisseurs de se faire leur propre conviction en ayant « vu et touché » la réalité sur le terrain.

Fin janvier 2023, la reconnaissance par le Point de Contact National de l’OCDE pour l’application des recommandations est venue clore définitivement la procédure ouverte en soulignant la bonne application par le groupe de son devoir de diligence.

Le groupe a publié le 1er février 2023 les résultats d’une enquête indépendante menée par le cabinet de conseil en organisation Korn Ferry au niveau mondial auprès des employés du groupe travaillant dans la modération de contenu ; ils sont très satisfaisants et placent Teleperformance à un très bon niveau par rapport à un échantillon de 600 sociétés dans le domaine du bien-être des collaborateurs.

Pour plus d’informations sur le plan d’actions et de communication, veuillez cliquer ici.

PERSPECTIVES

- Objectifs financiers 2023 :

Teleperformance prévoit une nouvelle année de croissance soutenue et rentable.

– croissance organique récurrente du chiffre d’affaires d’environ + 10 % (hors impact des contrats d’assistance Covid) ;

– baisse de la contribution des contrats d’assistance Covid de plus de 200 millions d’euros ;

– croissance organique du chiffre d’affaires supérieure à + 7 % ;

– marge d’EBITA courant sur chiffre d’affaires en hausse de 20 pb pour atteindre 15,7 % ;

– poursuite des acquisitions ciblées, créatrices de valeur et visant à renforcer son modèle économique.

- Objectifs financiers 2025 :

L’objectif de Teleperformance est de devenir en 2025 un leader mondial incontesté des services aux entreprises en solutions digitales intégrées. Le groupe confirme être en avance pour atteindre ses objectifs financiers :

– un chiffre d’affaires supérieur à 10 milliards d’euros à périmètre constant ;

– un taux de marge d’EBITA courant sur chiffre d’affaires de 16 %.

Les acquisitions contribueront pour 1 à 2 milliards d’euros de chiffre d’affaires supplémentaire en 2025.

—————————

Avertissement

Ce communiqué de presse contient des informations à caractère prévisionnel. Ces informations, établies sur la base des estimations actuelles de la Direction générale du groupe, restent subordonnées à de nombreux facteurs et incertitudes qui pourraient conduire à ce que les chiffres qui seront constatés diffèrent significativement de ceux présentés à titre prévisionnel. Pour une description plus détaillée de ces risques et incertitudes, il convient notamment de se référer au document d’enregistrement universel annuel de Teleperformance (section « Facteurs de risques », disponible sur www.teleperformance.com). Le groupe Teleperformance ne s’engage en aucune façon à publier une mise à jour ou une révision de ces prévisions.

Réunion d’information – analystes/investisseurs

Date : vendredi 17 février 2023 à 8h30 (heure de Paris)

Une réunion physique de présentation des résultats annuels se tiendra à Paris le vendredi 17 février 2023 à 8h30.

Sa retransmission sera accessible en direct et en différé en cliquant sur le lien suivant :

https://channel.royalcast.com/landingpage/teleperformancefr/20230217_1/

Toute la documentation relative aux résultats annuels 2022 est disponible sur le site http://www.teleperformance.com dans l’espace suivant : https://www.teleperformance.com/fr-fr/investisseurs/publications-events/publications-financieres/

Agenda indicatif de communication financière

Chiffre d’affaires du 1er trimestre 2023 : 25 avril 2023

Assemblée générale : 13 avril 2023

Détachement du dividende : 21 avril 2023

Mise en paiement du dividende : 25 avril 2023

À propos du groupe Teleperformance

Teleperformance (TEP – ISIN : FR0000051807 – Reuters : TEPRF.PA – Bloomberg : TEP FP), un leader mondial des services aux entreprises en solutions digitales intégrées externalisées, est le partenaire stratégique des plus grandes entreprises du monde dans de nombreux secteurs. Le groupe propose une offre de services One-Office composée de solutions digitales intégrées qui garantissent des interactions clients réussies et des processus métiers optimisés, reposant sur une approche intégrée High Touch-High Tech unique. Plus de 410 000 collaborateurs répartis dans 91 pays prennent en charge des milliards de connexions en plus de 300 langues et sur 170 marchés dans une démarche d’excellence Simpler, Faster, Safer*. Cette mission s’appuie sur l’utilisation de solutions technologiques fiables, flexibles et intelligentes, des normes de sécurité et de qualité les plus élevées du secteur, dans une approche de Responsabilité sociétale des entreprises (RSE) d’excellence. En 2022, Teleperformance a réalisé un chiffre d’affaires consolidé de 8 154 millions d’euros (8,6 milliards de dollars US, sur la base d’un taux de change de 1 euro = 1,05 dollar US) et un résultat net de 645 millions d’euros.

Les actions Teleperformance, cotées sur Euronext Paris, compartiment A, sont éligibles au service de règlement différé et appartiennent aux indices CAC 40, STOXX 600, S&P Europe 350 et MSCI Global Standard. Dans les domaines de la Responsabilité sociétale des entreprises, l’action Teleperformance fait partie de l’indice CAC 40 ESG depuis septembre 2022, Euronext Vigeo Euro 120 depuis 2015, de l’indice EURO STOXX 50 ESG depuis 2020, de l’indice MSCI Europe ESG Leaders depuis 2019, de l’indice FTSE4Good depuis 2018 et de l’indice S&P Global 1200 ESG depuis 2017.

* Plus simple, Plus rapide, Plus sûr.

Pour plus d’informations : www.teleperformance.com / Pour nous suivre sur Twitter : @teleperformance

Annexes

Annexe 1 – Chiffre d’affaires par activitÉ et par trimestre (nouvelle organisation)

|

|

T4 2022 |

T4 2021 |

Variation |

||

|

En millions d’euros |

|

|

À données |

À données |

À données |

|

CORE SERVICES & D.I.B.S.* |

1 829 |

1 691 |

+ 2,8 % |

+ 9,7 % |

+ 8,2 % |

|

Zone Amérique du Nord & Asie-Pacifique |

732 |

594 |

+ 5,8 % |

+ 5,8 % |

+ 23,1 % |

|

Zone LATAM |

416 |

367 |

+ 12,5 % |

+ 12,5 % |

+ 13,4 % |

|

Zone Europe & MEA (EMEA) |

681 |

730 |

– 4,9 % |

+ 11,8 % |

– 6,6 % |

|

SERVICES SPÉCIALISÉS |

323 |

239 |

+ 17,5 % |

+ 17,5 % |

+ 35,5 % |

|

TOTAL |

2 152 |

1 930 |

+ 4,8 % |

+ 10,8 % |

+ 11,5 % |

|

|

T3 2022 |

T3 2021 |

Variation |

||

|

En millions d’euros |

|

|

À données |

À données |

À données |

|

CORE SERVICES & D.I.B.S.* |

1 749 |

1 529 |

+ 5,1 % |

+ 13,0 % |

+ 14,4 % |

|

Zone Amérique du Nord & Asie-Pacifique |

683 |

507 |

+ 11,2 % |

+ 11,2 % |

+ 34,8 % |

|

Zone LATAM |

434 |

346 |

+ 15,5 % |

+ 15,5 % |

+ 25,3 % |

|

Zone Europe & MEA (EMEA) |

632 |

676 |

– 6,0 % |

+ 13,1% |

– 6,6 % |

|

SERVICES SPÉCIALISÉS |

307 |

226 |

+ 18,8 % |

+ 18,8% |

+ 36,3 % |

|

TOTAL |

2 056 |

1 755 |

+ 7,0 % |

+ 13,8 % |

+ 17,2 % |

|

|

T2 2022 |

T2 2021 |

Variation |

||

|

En millions d’euros |

|

|

À données |

À données

comparables |

À données |

|

CORE SERVICES & D.I.B.S.* |

1 700 |

1 539 |

+ 2,2 % |

+ 13,5 % |

+ 10,5 % |

|

Zone Amérique du Nord & Asie-Pacifique |

636 |

462 |

+ 15,4 % |

+ 15,4 % |

+ 37,6 % |

|

Zone LATAM |

421 |

328 |

+ 16,5 % |

+ 16,5 % |

+ 28,3 % |

|

Zone Europe & MEA (EMEA) |

643 |

749 |

– 13,8 % |

+ 10,6 % |

– 14,1 % |

|

SERVICES SPÉCIALISÉS |

284 |

180 |

+ 22,9 % |

+ 22,9 % |

+ 57,7 % |

|

TOTAL |

1 984 |

1 719 |

+ 4,5 % |

+ 14,5 % |

+ 15,4 % |

|

|

T1 2022 |

T1 2021 |

Variation |

||

|

En millions d’euros |

|

|

À données |

À données |

À données |

|

CORE SERVICES & D.I.B.S.* |

1 711 |

1 536 |

+ 5,4 % |

+ 10,7 % |

+ 11,4 % |

|

Zone Amérique du Nord & Asie-Pacifique |

628 |

477 |

+ 14,1 % |

+ 14,1 % |

+ 31,8 % |

|

Zone LATAM |

382 |

316 |

+ 17,1 % |

+ 17,1 % |

+ 20,9 % |

|

Zone Europe & MEA (EMEA) |

701 |

743 |

– 5,7 % |

+ 5,5 % |

– 5,6 % |

|

SERVICES SPÉCIALISÉS |

251 |

176 |

+ 15,5 % |

+ 15,5 % |

+ 42,2 % |

|

TOTAL |

1 962 |

1 712 |

+ 6,5 % |

+ 11,1 % |

+ 14,6 % |

* Digital Integrated Business Services ** Hors impact de l’évolution de la contribution des contrats d’assistance Covid (« contrats Covid »)

Annexe 2 – États financiers consolidés simplifiés

Compte de résultat consolidé

en millions d’euros

|

2022 |

2021 |

|

| Chiffre d’affaires |

8 154 |

7 115 |

| Autres produits de l’activité |

10 |

10 |

| Charges de personnel |

-5 339 |

-4 810 |

| Charges externes |

-1 044 |

-811 |

| Impôts et taxes |

-31 |

-26 |

| Dotations aux amortissements et provisions |

-281 |

-220 |

| Amortissements des incorporels liés aux acquisitions |

-141 |

-111 |

| Amortissements du droit d’utilisation des actifs loués assimilables à des charges de personnel |

-15 |

-13 |

| Amortissements du droit d’utilisation des actifs loués |

-192 |

-174 |

| Pertes de valeur des goodwill |

-8 |

|

| Charges liées aux paiements fondés sur des actions |

-113 |

-87 |

| Autres produits (charges) d’exploitation |

-6 |

-4 |

| Résultat opérationnel |

994 |

869 |

| Produits de trésorerie et d’équivalents de trésorerie |

10 |

8 |

| Coût de l’endettement financier brut |

-72 |

-56 |

| Charges d’intérêts sur les obligations liées aux contrats de location |

-44 |

-41 |

| Coût de l’endettement financier net |

-106 |

-89 |

| Autres produits (charges) financiers |

13 |

-5 |

| Résultat financier |

-93 |

-94 |

| Résultat avant impôt |

901 |

775 |

| Impôts sur les résultats |

-256 |

-218 |

| Résultat net après impôt |

645 |

557 |

| Résultat net après impôt – Part du groupe |

645 |

557 |

| Résultat net après impôt – Participations ne conférant pas le contrôle | ||

| Résultat de base par action (en €) |

10,95 |

9,49 |

| Résultat dilué par action (en €) |

10,80 |

9,36 |

Bilan consolidé

en millions d’euros

| ACTIF | 31.12.2022 | 31.12.2021* | |

| Actifs non courants | |||

| Goodwill |

3 177 |

2 800 |

|

| Autres immobilisations incorporelles |

1 345 |

1 422 |

|

| Droit d’utilisation des actifs loués |

626 |

626 |

|

| Immobilisations corporelles |

613 |

587 |

|

| Instruments dérivés sur emprunts – Actif |

17 |

10 |

|

| Autres actifs financiers |

98 |

59 |

|

| Impôts différés |

78 |

66 |

|

| Total actifs non courants |

5 954 |

5 570 |

|

| Actifs courants | |||

| Actifs impôts exigibles |

75 |

87 |

|

| Créances clients |

1 707 |

1 580 |

|

| Autres actifs courants |

245 |

226 |

|

| Autres actifs financiers |

66 |

46 |

|

| Trésorerie et équivalents de trésorerie |

817 |

837 |

|

| Total actifs courants |

2 910 |

2 776 |

|

| TOTAL ACTIF |

8 864 |

8 346 |

|

| PASSIF | 31.12.2022 | 31.12.2021* | |

| Capitaux propres | |||

| Capital |

148 |

147 |

|

| Prime d’émission |

576 |

575 |

|

| Réserves de conversion |

9 |

-101 |

|

| Autres réserves groupe |

2 939 |

2 536 |

|

| Capitaux propres part du groupe |

3 672 |

3 157 |

|

| Participations ne conférant pas le contrôle |

0 |

0 |

|

| Total capitaux propres |

3 672 |

3 157 |

|

| Passifs non courants | |||

| Obligations liées aux avantages postérieurs à l’emploi |

34 |

33 |

|

| Obligations liées aux contrats de location |

510 |

515 |

|

| Instruments dérivés sur emprunts – Passif |

24 |

||

| Autres passifs financiers |

2 021 |

2 270 |

|

| Impôts différés |

315 |

332 |

|

| Total passifs non courants |

2 904 |

3 150 |

|

| Passifs courants | |||

| Provisions |

90 |

83 |

|

| Dettes d’impôts |

167 |

127 |

|

| Fournisseurs |

232 |

280 |

|

| Autres passifs courants |

911 |

831 |

|

| Obligations liées aux contrats de location |

178 |

172 |

|

| Autres passifs financiers |

710 |

546 |

|

| Total passifs courants |

2 288 |

2 039 |

|

| TOTAL DES PASSIFS ET DES CAPITAUX PROPRES |

8 864 |

8 346 |

|

| * Retraité suite à la finalisation de l’évaluation des actifs et passifs de la société Senture | |||

Tableau des flux de trésorerie consolidé

en millions d’euros

| Flux de trésorerie liés à l’activité opérationnelle |

2022 |

2021 |

|

| Résultat net après impôt – Part du groupe |

645 |

557 |

|

| Résultat participation ne conférant pas le contrôle | |||

| Charges (produits) d’impôts comptabilisés |

256 |

218 |

|

| Charges d’intérêts financiers nets |

53 |

33 |

|

| Charges d’intérêts sur les obligations liées aux contrats de location |

44 |

41 |

|

| Charges (produits) sans effet sur la trésorerie |

759 |

595 |

|

| Impôt décaissé |

-291 |

-228 |

|

| Marge brute d’autofinancement |

1 466 |

1 216 |

|

| Variation du besoin en fonds de roulement |

-172 |

-75 |

|

| Flux de trésorerie générés par l’activité |

1 294 |

1 141 |

|

| Flux de trésorerie liés aux opérations d’investissement | |||

| Acquisition d’immobilisations incorporelles et corporelles |

-298 |

-232 |

|

| Prêts accordés |

-16 |

||

| Décaissements liés aux regroupements d’entreprises nets de trésorerie |

-304 |

-929 |

|

| Cession d’immobilisations incorporelles et corporelles |

1 |

3 |

|

| Remboursement de prêts |

15 |

||

| Flux de trésorerie liés aux investissements |

-602 |

-1 158 |

|

| Flux de trésorerie liés aux opérations de financement | |||

| Acquisition/cession de titres d’autocontrôle |

-146 |

6 |

|

| Changement de parts d’intérêts dans les sociétés contrôlées | |||

| Dividendes versés aux actionnaires de la société mère |

-194 |

-141 |

|

| Intérêts financiers versés |

-49 |

-33 |

|

| Décaissements relatifs aux actifs loués |

-244 |

-218 |

|

| Augmentation des dettes financières |

1 627 |

1 134 |

|

| Remboursement des dettes financières |

-1 709 |

-921 |

|

| Flux de trésorerie liés aux opérations de financement |

-715 |

-173 |

|

| Variation de trésorerie |

-23 |

-190 |

|

| Incidence des variations de change et reclassements |

1 |

32 |

|

| Trésorerie à l’ouverture |

835 |

993 |

|

| Trésorerie à la clôture |

813 |

835 |

|

Annexe 3 – Glossaire (Indicateurs alternatifs de performance)

Variation du chiffre d’affaires à données comparables :

Variation du chiffre d’affaires à taux de change et périmètre constants, soit [chiffre d’affaires de l’année (N) – chiffre d’affaires de l’année (N-1) au taux de l’année (N) – chiffre d’affaires des acquisitions au taux de l’année (N)] /chiffre d’affaires de l’année (N-1) au taux de l’année (N).

|

|

|

|

|

Chiffre d’affaires 2021 |

7 115 |

|

|

Effet de change |

351 |

|

|

Chiffre d’affaires à taux de change constants |

7 466 |

|

|

Croissance à données comparables |

423 |

|

|

Effet de périmètre |

265 |

|

|

Chiffre d’affaires 2022 |

8 154 |

|

EBITDA courant (Earnings Before Interest Taxes, Depreciation and Amortizations):

Résultat opérationnel + dotations aux amortissements + amortissements du droit d’utilisation des actifs loués + amortissement des incorporels liés aux acquisitions + charges liées aux paiements fondés sur des actions + autres éléments non récurrents (autres produits/charges d’exploitation).

|

2022 |

2021 |

||

|

|

|

|

|

|

Résultat opérationnel |

994 |

869 |

|

|

Dotations aux amortissements |

281 |

220 |

|

|

Amortissements du droit d’utilisation des actifs loués |

192 |

174 |

|

|

Amortissements du droit d’utilisation des actifs loués assimilables à des charges de personnel |

15 |

13 |

|

|

Amortissements des incorporels liés aux acquisitions |

141 |

111 |

|

|

Perte de valeur de goodwill |

8 |

– |

|

|

Charges liées aux paiements fondés sur des actions |

113 |

87 |

|

|

Autres produits (charges) d’exploitation |

|

6 |

4 |

|

EBITDA courant |

1 750 |

1 478 |

|

EBITA courant (Earnings Before Interest Taxes and Amortizations) :

Résultat opérationnel + amortissement des incorporels liés aux acquisitions + charges liées aux paiements fondés sur des actions + autres éléments non récurrents (autres produits/charges d’exploitation).

|

2022 |

2021 |

||

|

|

|

|

|

|

Résultat opérationnel |

994 |

869 |

|

|

Amortissements des incorporels liés aux acquisitions |

141 |

111 |

|

|

Perte de valeur de goodwill |

8 |

– |

|

|

Charges liées aux paiements fondés sur des actions |

113 |

87 |

|

|

Autres produits (charges) d’exploitation |

|

6 |

4 |

|

EBITA courant |

1 262 |

1 071 |

|

Autres éléments non récurrents :

Éléments inhabituels quant à leur survenance ou leur montant incluant notamment certaines plus et moins-values de cession d’actifs corporels ou incorporels, certaines charges de restructuration ou liées à des départs, certains litiges majeurs, les frais d’acquisitions ou de fermetures de sociétés.

Cash-flow net disponible :

Flux de trésorerie générés par l’activité – acquisition d’immobilisations incorporelles et corporelles nettes de cession – décaissements relatifs aux actifs loués – intérêts financiers versés/reçus.

|

2022 |

2021 |

||

|

|

|

|

|

|

Flux de trésorerie générés par l’activité |

1 294 |

1 141 |

|

|

Acquisitions d’immobilisations incorporelles et corporelles |

-298 |

-232 |

|

|

Cessions d’immobilisations incorporelles et corporelles |

1 |

3 |

|

|

Prêts accordés |

-16 |

|

|

|

Remboursement de prêts |

15 |

– |

|

|

Décaissements relatifs aux actifs loués |

-244 |

-218 |

|

|

Intérêts financiers versés/reçus |

-49 |

-33 |

|

|

Cash-flow net disponible |

703 |

661 |

|

Endettement net ou dette nette :

Passifs financiers courants et non courants – trésorerie et équivalents.

|

31.12.2022 |

31.12.2021 |

||

|

|

|

|

|

|

Passifs non courants* |

|||

|

Passifs financiers |

2 021 |

2 270 |

|

|

Passifs courants* |

|

||

|

Passifs financiers |

710 |

546 |

|

|

Obligations liées aux contrats de location (IFRS 16) |

|

688 |

687 |

|

Instruments dérivés sur emprunts |

|

7 |

-10 |

|

Trésorerie et équivalents |

|

-817 |

-837 |

|

Endettement net ou dette nette |

2 609 |

2 656 |

|

* Hors obligations liées aux contrats de location (IFRS 16)

Résultat net dilué par action (résultat net part du groupe divisé par le nombre d’actions dilué et ajusté) :

Le résultat par action dilué est déterminé en ajustant le résultat attribuable aux porteurs d’actions ordinaires et le nombre moyen pondéré d’actions ordinaires en circulation, des effets de toutes les actions ordinaires potentielles dilutives. Ces dernières comprennent les actions de performance attribuées aux membres du personnel dès lors que les critères de performance requis sont atteints à la clôture de l’exercice.

Information : définition des indicateurs alternatifs de performance (IAP) en annexe (cf. Annexe 3)

Consultez la version source sur businesswire.com : https://www.businesswire.com/news/home/20230216005667/fr/